Steigendes Insolvenzrisiko: So vermeiden Logistiker eine Schieflage

Die Zahl der Unternehmensinsolvenzen in Deutschland steigt deutlich. So belief sie sich im März dieses Jahres auf 1.297 Fälle und lag damit noch einmal um 9 Prozent über dem Rekordwert vom Februar. Hinzu kommt: Der aktuelle Wert liegt 35 Prozent über jenem aus dem März 2023 und 30 Prozent über dem März-Durchschnitt der Jahre 2016 bis 2019, also vor der Corona-Pandemie. Dabei sind Logistikdienstleister aufgrund ihrer tendenziell niedrigen Margen von der Insolvenzwelle vergleichsweise stärker betroffen als andere Branchen.

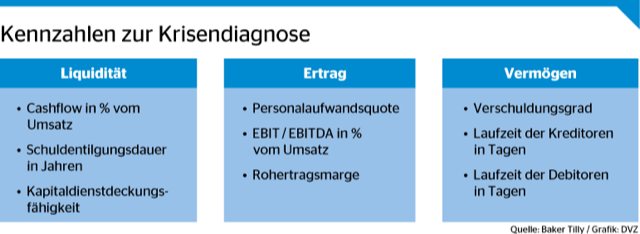

Doch wie erkennt man als Logistiker, ob sich das eigene Unternehmen in einer Krise befindet oder gar insolvenzgefährdet ist? Neben einem entsprechend ausgereiften Controlling mit einer aussagekräftigen monatlichen Ergebnisrechnung sowie einer integrierten Unternehmensplanung dienen vor allem Frühwarnsysteme dazu, Schieflagen rechtzeitig zu erkennen und gegebenenfalls gegenzusteuern.

Frühwarnsysteme als Schlüssel zur Krisenfrüherkennung

Unternehmen sollten Indikatoren identifizieren, um mit ausreichendem zeitlichen Vorlauf auf potenzielle Krisen aufmerksam zu werden. Dazu gehören beispielsweise Kundenverluste und Umsatzrückgänge, sinkende Rohertragsmargen, steigende Personalkostenquoten, zunehmende Verschuldung oder sinkende Liquidität. Darüber hinaus ist es wichtig, den Markt genau zu beobachten, um potenzielle externe Risiken zu identifizieren. Dazu gehört die Analyse von Markttrends, der Wettbewerbssituation, von Kundenbedürfnissen, technologischen Veränderungen und rechtlichen Entwicklungen.

Von besonderer Bedeutung ist die regelmäßige Überwachung der Finanzkennzahlen, um Veränderungen in der finanziellen Situation des Unternehmens frühzeitig ausmachen zu können. Dies umfasst die Analyse der Gewinn- und Verlustrechnung sowie der Kapitalflussrechnung und der Bilanz, um so Kennzahlen wie EBIT-Marge, Working Capital, Verschuldungsgrad und andere relevante Kennzahlen zu überwachen und zu steuern.

Darüber hinaus helfen interne Kontroll- und Risikomanagementsysteme dabei, Risiken und Schwachstellen im Unternehmen zu identifizieren und zu minimieren. Auch kann ein offenes Ohr für die Mitarbeiter dazu beitragen, Probleme frühzeitig zu erkennen und anzugehen.

Wann liegt ein Insolvenzantragsgrund vor?

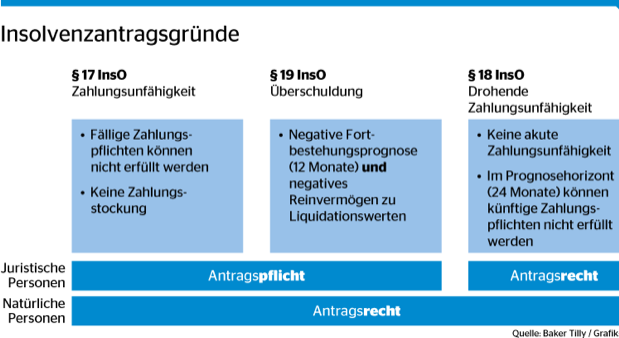

Die Insolvenzordnung kennt die Insolvenzantragsgründe der Zahlungsunfähigkeit (Paragraf 17 InsO), der drohenden Zahlungsunfähigkeit (Paragraf 18 InsO) und der Überschuldung (Paragraf 19 InsO). Eingetretene Zahlungsunfähigkeit und Überschuldung verpflichten zur Insolvenzantragstellung, während drohende Zahlungsunfähigkeit lediglich ein Antragsrecht begründet.

Im Rahmen der Beurteilung der Zahlungsfähigkeit werden im stichtagsbezogenen Liquiditätsstatus die verfügbaren liquiden Mittel des Unternehmens (etwa Kassenbestände, Guthaben bei Kreditinstituten sowie freie, vertraglich vereinbarte und ungekündigte Kreditlinien) und die fälligen Verbindlichkeiten erfasst und gegenübergestellt. Sind die fälligen Verbindlichkeiten größer als die aktuell zur Verfügung stehenden Zahlungsmittel, besteht eine Liquiditätslücke. Beträgt diese weniger als 10 Prozent oder kann sie innerhalb von 21 Tagen (Dreiwochenfrist) geschlossen werden, liegt lediglich eine Zahlungsstockung vor. Andernfalls liegt Zahlungsunfähigkeit vor, und es besteht Insolvenzantragspflicht.

Prüfung der Überschuldung

Überschuldung liegt nach Paragraf 19 Absatz 2 InsO dann vor, wenn das Vermögen des Schuldners die bestehenden Verbindlichkeiten nicht mehr deckt, es sei denn, die Fortführung des Unternehmens ist nach den Umständen überwiegend wahrscheinlich. Dementsprechend ist zunächst eine Fortbestehensprognose zu erstellen. Diese wird auf Basis eines Finanzplans zur Prognose der Zahlungsfähigkeit aufgesetzt und umfasst grundsätzlich einen Prognosezeitraum von zwölf Monaten. Ist ein Unternehmen im Zwölfmonatszeitraum durchfinanziert und verfügt über ausreichende Liquidität, ist eine positive Fortbestehensprognose gegeben. Eine unzureichende Liquidität führt hingegen zu einer negativen Fortbestehensprognose, so dass in einem zweiten Schritt zu prüfen ist, ob ein negatives Reinvermögen (Vermögen abzüglich Schulden) vorliegt. Gibt es sowohl eine negative Fortbestehensprognose als auch ein negatives Reinvermögen besteht eine Überschuldung, die bei juristischen Personen (Kapitalgesellschaften) zur Insolvenzantragspflicht führt.

Prüfung der drohenden Zahlungsunfähigkeit

Ein weiterer Insolvenzgrund ist die drohende Zahlungsunfähigkeit nach Paragraf 18 InsO, die den Schuldner (nicht den Gläubiger) zu einem Insolvenzantrag berechtigt, aber nicht verpflichtet. Der Eröffnungsgrund der drohenden Zahlungsunfähigkeit liegt vor, wenn der Schuldner voraussichtlich nicht in der Lage sein wird, die bestehenden Zahlungsverpflichtungen im Zeitpunkt der Fälligkeit zu erfüllen. Der Prognosezeitraum beträgt im Regelfall 24 Monate. Der Nachweis erfolgt auch hier im Rahmen eines Finanzplans.

Fazit: Krisenfrüherkennung durch effektives Controlling

Unternehmen benötigen ein effektives Controlling mit monatlicher Ergebnisrechnung, integrierter Unternehmensplanung, Risikomanagement sowie einem Frühwarnsystem auf Basis qualitativer und quantitativer Indikatoren, um Risiken frühzeitig zu erkennen und Krisensituationen zu vermeiden. Überdies muss die Geschäftsführung jederzeit in der Lage sein, die finanzielle Situation des Unternehmens zu überblicken und Insolvenzantragspflichten zu erkennen. Tut sie das nicht, kann dies sogar zur persönlichen Haftung und zu strafrechtlichen Konsequenzen führen. (sr)